- 上海貸款公司

- 2022年08月08日

上海房産抵押貸款的辦理流程被(bèi)認爲是最核心的貸款從業知識!

因爲上海房産抵押貸款限制條件較多、知識點繁雜、辦理流程環節多和時(shí)間長(cháng),以及搭配墊資業務衍生出來的實操方案較多等特點,所以一直以來都(dōu)被(bèi)資深貸款從業者所看重,甚至被(bèi)認爲是最核心的貸款從業知識。

很多助貸公司都(dōu)將(jiāng)房産抵押貸款知識作爲新人入職培訓最重要的一個環節,因此房産抵押貸款知識的重要性可見一斑。

我之前寫過(guò)不少關于房産抵押貸款相關内容,每次重寫的時(shí)候都(dōu)有不一樣(yàng)的體會(huì),也算是和大家一起(qǐ)學(xué)習了。

下面(miàn)我從房産抵押貸款的申請條件與辦理流程兩(liǎng)個方面(miàn)詳細介紹一下相關知識。

爲了讓更多的借貸人朋友看懂,我盡量以通俗的非行業性的語句進(jìn)行闡述,如果是貸款同行朋友不要嫌啰嗦。

房産抵押貸款概述

房産抵押貸款,顧名思義,就(jiù)是以借貸人或者其親友的房産作爲抵押物申請的貸款産品

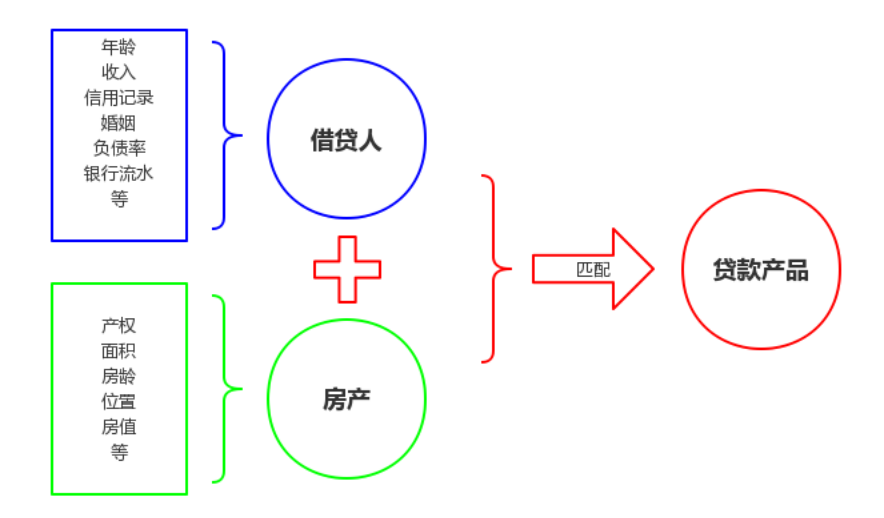

因爲是抵押類貸款,所以與信用類貸款不同,辦理房産抵押貸款時(shí)我們必須關注三個要素:借貸人自身貸款資質和抵押房産屬性,以及目标貸款産品的風控條件,隻有這(zhè)樣(yàng)我們才能(néng)更精準更快速的篩選出最佳貸款方案。

也就(jiù)是說(shuō),貸款申請人不僅要自身的貸款資質符合目标貸款産品的風控條件,其名下房産也必須符合要求。

再直白和通俗一點兒講,不僅要貸款申請人貸款資質符合條件,他還(hái)得拿得出來可以抵押到貸款機構的房産。

爲了方便大家更透徹地了解房産抵押貸款,我會(huì)從不同維度對(duì)房産抵押貸款進(jìn)行分類說(shuō)明。

A、根據借貸主體或貸款用途的不同分爲:房産抵押消費貸款和房産抵押經(jīng)營貸款。

1. 房産抵押消費貸款,借貸主體爲個人,抵押房産可以是自己所有或者親友所有,限制貸款用途爲:裝修、買車、出國(guó)、旅遊、留學(xué)、其它耐用品消費等。也因貸款用途限制,絕大多數銀行對(duì)該類貸款限額都(dōu)是100萬元以下。

2. 房産抵押經(jīng)營貸款的借貸主體爲企業,房産爲企業、企業法人或股東所有、企業法人或股東親友所有,貸款的主要用途爲企業經(jīng)營。常見銀行房産抵押經(jīng)營貸款産品單筆限額爲1000萬元,部分銀行單筆可達3000萬元。

随著(zhe)限制政策的執行,大部分銀行已經(jīng)停止了超過(guò)100萬元的房産抵押消費貸款批複。

因爲一二線城市的大量的房屋市值遠超100萬元,而三四線以及四線下城市的房屋市值大多在100萬元左右。所以貸款實操中,在一二線城市大多以房産抵押經(jīng)營貸款爲主,三四線或四線以下城市大多以房産抵押消費貸款爲主。

B、根據抵押房産的屬性不同,一般常見分類有:住宅抵押貸款和商業房産抵押貸款。

所謂住宅抵押中的住宅,就(jiù)是我們常見的住宅屬性的商品房,比如普通住宅、别墅、70年公寓等;

而商業房産抵押中的商業房産就(jiù)比較寬泛了,常見的有廠房、倉庫、底商、寫字樓、商住公寓、酒店等。

一般普通住宅的抵押率在70%以上,有些特色業務的抵押率甚至可以達到100%。

别墅的抵押率稍低一些,市面(miàn)上常見的房産抵押貸款抵押率一般在60%左右,稍高一些的也就(jiù)80%的樣(yàng)子。

商業房産的抵押率就(jiù)更低了。

像是廠房和倉庫一般抵押率隻有40%~50%,甚至可能(néng)更低。

商住公寓、寫字樓和酒店一般也是在40%~50%,我見過(guò)最高的機構的業務也僅在55%,但利息相對(duì)于銀行來說(shuō)高了不少。

探讨完房産抵押貸款的分類問題,大家應該對(duì)房産抵押貸款有了一個粗略的認識。

下文,我們從房産抵押貸款的辦理流程上進(jìn)行更深層次的解讀,爲了方便,我們以貸款申請人的角度進(jìn)行表述說(shuō)明,貸款從業者可以直接替換成(chéng)客戶。

注意:爲了規範表述,本文中的所有“貸款機構”均包含銀行、小額貸款公司,而非部分貸款從業者狹義專指小額貸款公司,請注意區分,以防出現誤解。

房産抵押貸款辦理流程與詳細解讀

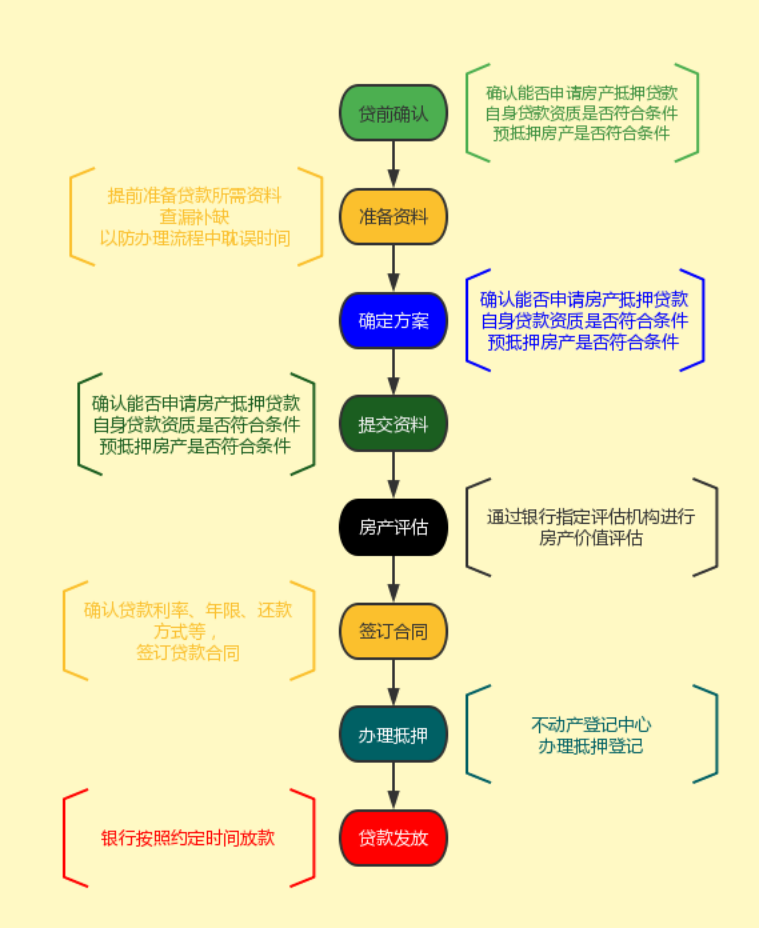

第一步,貸前确認

無論你是申請房産抵押消費貸款,還(hái)是房産抵押經(jīng)營貸款,以下這(zhè)幾個問題你必須提前确認。

你的年齡是否滿足要求?

你的征信情況是否滿足要求?

你是否具備足夠的還(hái)貸能(néng)力?

你是否可以提供滿足條件的可抵押房産?

你的目标貸款額度是多少?

你可以接受的貸款利率範圍是多少?

你希望申請多長(cháng)時(shí)間的貸款?

你可以接受的還(hái)款方式是?

你的配偶與其他房産産權人是否同意?

這(zhè)些問題你都(dōu)有了明确的肯定的答案,那麼(me)就(jiù)可以提前準備貸款資料了。

如果征信記錄不良,比如有當前逾期的,名下小額貸款或網貸筆數較多的,能(néng)結清的就(jiù)結清,哪怕找金融機構墊資,也務必要提前處理掉,以防因此被(bèi)貸款機構直接拒貸。

第二步, 貸款材料準備

一般情況下,房産抵押消費貸款隻需要提供個人材料即可,而房産抵押經(jīng)營貸款則需要提供貸款申請人個人相關材料,以及與其關聯的企業相關材料。

個人材料:

夫妻雙方的身份證、戶口簿、結婚證/離婚證/單身證明、收入證明、半年銀行流水,産權證明(房産證、土地使用證)。

注意:

如果是抵貸不一,即使用親友的房産申請抵押貸款的,還(hái)需要把産權人夫妻相關證件材料一起(qǐ)提供。

企業材料:

營業執照正副本、稅務登記證正副本、開(kāi)戶許可證、企業簡介、法人和股東身份證和簡曆、公司章程(包括章程、章程修正案、股東決議書)、驗資報告、财務報表(前兩(liǎng)年+今年到本月)、銀行流水(半年以上)、完稅證明(近三個月)、上下遊購銷合同等。

注意:

如果名下沒(méi)有關聯公司,需要提前注冊或轉讓公司殼子,但是因爲每家貸款機構對(duì)于貸款申請人持有或關聯企業的時(shí)間有不同的規定,因此必須預留足夠的時(shí)間。

第三步,确定貸款方案

所謂确定貸款方案,也就(jiù)是選擇目标貸款機構。

普遍上講,銀行的特點是利息低、貸款時(shí)間長(cháng)、審核嚴、放款速度稍慢,一般是15-30個工作日;小貸公司的特點是利息稍高、時(shí)間短、審核寬松,但是放款快,一般1-7個工作日就(jiù)能(néng)放款。

但是銀行與銀行之間也存在著(zhe)差異,比如有些比較看重優質抵押物,有些銀行更看好(hǎo)借貸人自身資質。同樣(yàng)的,小貸公司之間也有這(zhè)個問題。

如果我們要篩選到最合适的貸款方案,就(jiù)必須根據自己的貸款資質與貸款産品的限制條件進(jìn)行多維度對(duì)比。

花費一定精力之後(hòu),自己也好(hǎo)通過(guò)貸款中介也好(hǎo),如果成(chéng)功匹配到了合适的貸款方案,那麼(me)我們就(jiù)可以進(jìn)行下一步了。

第四步,向(xiàng)貸款機構提交資料

這(zhè)一步相對(duì)最爲簡單,确認好(hǎo)選擇的貸款機構,直接提交之前準備好(hǎo)的材料就(jiù)好(hǎo)。

然後(hòu)等待貸款機構初審就(jiù)好(hǎo),初審通過(guò)之後(hòu),會(huì)通知你進(jìn)入下一步。

注意:

切記,面(miàn)對(duì)銀行客戶經(jīng)理時(shí)一定不要胡言亂語,不管你真實貸款用途是什麼(me),就(jiù)按照上文中提到的那些用途去說(shuō)。

這(zhè)個時(shí)候不能(néng)太實誠,别什麼(me)買房、炒股、投資之類的真實用途一五一十的全抖落給貸款機構。

第五步,下戶核查與房産評估

貸款機構會(huì)根據貸款申請人提供的房産地址與企業經(jīng)營地址上門進(jìn)行核查,主要核查房産證信息與企業經(jīng)營狀況的真實性,并對(duì)房屋價值進(jìn)行評估。部分銀行需要委托評估公司上門拍照并給出評估值。

注意:

如果房産評估價值低于貸款申請人的預期,可以直接拒絕當前貸款機構,并另行選擇其他貸款機構。

如果通過(guò)貸款中介或助貸機構,其實轉讓過(guò)來的公司殼子都(dōu)是有一定操作空間的。

這(zhè)裡(lǐ)點到爲止,不能(néng)寫得太露骨,否則可能(néng)出問題。

第六步,簽訂貸款合同(面(miàn)簽)

若貸款機構經(jīng)過(guò)風控審查之後(hòu)認定貸款申請人的各項條件基本符合,并通過(guò)最終審批,便會(huì)通知貸款申請人到指定網點簽訂《借款合同》。

貸款機構與貸款申請人在《借款合同》中約定貸款種(zhǒng)類、貸款金額、利率、貸款用途、還(hái)款方式、貸款期限、借貸雙方的權利與義務、違約責任、糾紛處理等細節問題。

注意:

此時(shí)雖然仍舊可以終止貸款申請,但征信上都(dōu)已經(jīng)增加了機構查詢次數。

第七步,辦理抵押登記

完成(chéng)《借款合同》簽訂之後(hòu),貸款機構會(huì)和貸款申請人約定日期到不動産登記中心(房管所)辦理抵押登記手續。

此時(shí),需要貸款申請人準備好(hǎo)産權所有人的身份證原件、房産證原件。

抵押登記辦理完成(chéng),貸款申請人直接將(jiāng)他項權利證交給貸款機構,之後(hòu)等待貸款機構放款即可。

第八步,等待放款

以上流程全部完成(chéng)之後(hòu),貸款機構會(huì)根據貸款申請人提供的借款用途合同上所指定的賬号放款。

如果是企業經(jīng)營貸款,貸款申請人可以根據借款合同辦理提款手續,按合同計劃一次或多次提款。

貸款申請人提款時(shí),一般情況下需要填寫貸款機構統一制定的提款憑證,然後(hòu)到貸款機構辦理提款手續。

貸款機構從貸款提取當日開(kāi)始計算利息。

這(zhè)是分割線

以上就(jiù)是一般房産抵押貸款的常規步驟流程,下面(miàn)我在附加上市面(miàn)上一般常見的房産抵押貸款的限制條件,方便各位讀者可以自行估算一下自己申請房産抵押貸款的成(chéng)功率。

房産抵押消費貸款申請條件:

借貸人22-60周歲,抵押人22~60周歲;

在本地具有穩定的工作,具備償還(hái)貸款本息的能(néng)力,個人負債率小于70%,個人或夫妻流水至少1倍于貸款月供;

能(néng)夠提供銀行認可的抵押房産(自己或親友所有),房産類型爲商品房,産權清晰;

借貸人和房産抵押人征信符合銀行要求,沒(méi)有當前逾期記錄,兩(liǎng)年内不能(néng)有“連三累六”等嚴重逾期情況;

貸款年限不高于10年,等額本息或先息後(hòu)本還(hái)款;

房産抵押經(jīng)營貸款基本申請條件:

借貸人22-65周歲,抵押人年齡22~65周歲,通常最高不超過(guò)70歲;

具備償還(hái)貸款本息的能(néng)力,個人加企業的負債率小于70%,個人加企業流水至少2倍于貸款月供;

企業注冊滿1年以上,新變更需要6個月以上;

能(néng)夠提供銀行認可的抵押房産,房産類型爲商品房,房齡不超過(guò)40年(大部分銀行要求房齡不超過(guò)25年),産權清晰;

借貸人、房産抵押人以及企業征信符合銀行要求,沒(méi)有當前逾期記錄,兩(liǎng)年内不能(néng)有“連三累六”等嚴重逾期情況;

貸款年限不高于30年,常見還(hái)款方式有:等額本息、先息後(hòu)本、月息年本等;

内容補充

以上内容隻是對(duì)房産抵押貸款基本知識的概括,貸款機構不同對(duì)借貸主體的要求略有差異,比如房齡、借貸人與抵押人年齡、信用記錄中的機構查詢記錄等,所以千萬不要對(duì)直接對(duì)号入座套用以上貸款條件。

如果是新入行的貸款從業者,最好(hǎo)能(néng)夠跟著(zhe)公司老人實操兩(liǎng)三次,否則死記硬背下來很難又很深體會(huì)。

如果借貸人朋友可以參照本文提前布局準備,至少了解清楚大概的流程環節不會(huì)慌亂。

大家都(dōu)在看

2022-06-25

2023-02-06

2023-06-06

2023-08-02